Кредитный рейтинг – это показатель, позволяющий проверить уровень платежеспособности потенциального заемщика. Оптимальная кредитная оценка, рассчитанная в процессе скоринга, демонстрирует финансовый потенциал человека, претендующего на получение займа.

Кредитный рейтинг – это показатель, позволяющий проверить уровень платежеспособности потенциального заемщика. Оптимальная кредитная оценка, рассчитанная в процессе скоринга, демонстрирует финансовый потенциал человека, претендующего на получение займа.

Банкиры и инвесторы сталкиваются с повышенным риском невозврата средств, поэтому они стараются использовать все доступные механизмы для повышения уровня безопасности сделки. Предоставление информации, необходимой для расчёта уровня платежеспособности, считается знаком доверия к кредитору.

Кредитный рейтинг – это мера кредитоспособности, присвоенная лицу или организации на основании изучения данных, касающихся участия потенциального заемщика в процессе кредитной деятельности.

Что такое кредитный рейтинг?

Хороший кредитный рейтинг – это одна из гарантий ответственного подхода заемщика к процедуре кредитования. Финансовые учреждения устанавливают определенные лимиты, позволяющие определить оптимальный показатель рейтинга для сотрудничества с банком.

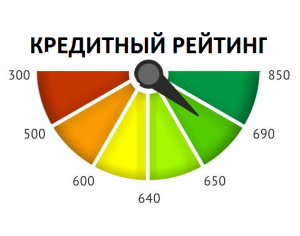

Получение отличного кредитного балла – непростая задача, требующая высокого уровня платежной дисциплины. Для оценки кредитоспособности применяется шкала от 300 до 850 баллов. Обычно хорошим считается показатель на уровне выше 700 баллов. В большинстве случаев уровень рейтинга находится в диапазоне от 600 до 750 баллов. Если потенциальный заемщик не дотягивает до указанной планки, условия кредитования ужесточаются. Наличие плохого кредитного рейтинга считается одной из причин отказа в сотрудничестве.

Преимущества хорошего кредитного рейтинга:

- Упрощенная процедура получения займа. Это не единственный критерий для предоставления кредита, но финансовые учреждения оценивают платежеспособность клиентам именно с точки зрения его ответственности на этапе погашения предыдущих долговых обязательств. Открытый доступ к конфиденциальной финансовой информации и наличие хорошей кредитной истории позволит преодолеть основные препятствия при получении крупных займов.

- Возможность оформить именные кредитные карты с привилегиями, вознаграждениями, возвратом средств по системе кешбека и низкими процентными ставками. Кобрендиинговые, золотые и платиновые карты считаются лучшими платежными инструментами, поэтому для их получения требуется высокий кредитный рейтинг. Он необходим также для получения доступа к системам начисления бонусов. Перечисленные карты имеют крупные кредитные лимиты.

- Шанс отказаться от предоставления дорогостоящего залога. Надежность и кредитоспособность заемщиков, которые не имеют оптимального кредитного рейтинга, обычно подтверждается путем использования залога. Подобным способом кредиторы стараются снизить риск невозврата средств.

- Доступ к долгосрочным и выгодным кредитам. Оптимальной кредитный рейтинг не является единственной гарантией получения кредита, но наличие положительной динамики в сфере оформления и возвращения займов повысит шансы на одобрение заявки.

Подтверждение платежеспособности и дисциплинированности поможет получить выгодный кредит. Банки и другие финансовые учреждения предлагают низкие процентные ставки для надежных клиентов. Хорошая кредитная оценка побуждает финансистов охотно предоставлять крупные кредиты. В случае банковского кредитования надежные заемщики могут претендовать на ипотечный кредит или кредит для покупки автомобиля.

Банкиры готовы предоставлять крупные кредиты только потенциальным заемщикам, способным подтвердить высокий уровень платежеспособности, финансовой независимости и платежной дисциплины. Сотрудники компаний, занимающихся кредитованием, изучаю кредитные отчеты в целях определения уровня платежеспособности клиента. Для анализа придется предоставить обширный пакет документов, среди которых следует отметить справку о доходах и выписку из кредитной истории. Имея хороший кредитный рейтинг, заемщик может претендовать на приобретение квартиры или автомобиля в долг без необходимости предоставлять большую часть личного имущества в качестве залога.

Как получить хороший кредитный рейтинг?

Кредитные баллы рассчитываются коммерческими банками, предоставляющими ипотечные кредиты, пластиковые карты именного типа и финансирование для покупки дорогостоящей техники. Получение оптимального кредитного рейтинга позволит претендовать на более качественные и выгодные услуги.

На этапе изучения платежеспособности клиента кредитор рассматривает следующие вопросы:

- Предоставлять ли кредит потенциальному заемщику?

- На каких условиях предлагать кредит?

Наличие скоринга позволяет обезопасить сделку. Представители финансового учреждения проверяют состояние кредитной истории, изучают пакет представленных документов и даже учитывают внешний вид клиента. Прежде чем обсуждать условия финансирования, постоянному заемщику настоятельно рекомендуется отправиться в местный банк, где сотрудники финансового учреждения проведут консультацию.

Для улучшения кредитного рейтинга необходимо:

- Проверить кредитный отчет. Некорректная информация, опечатка или ошибка приведет к неправильному расчёту рейтинга. Ошибочный показатель скоринга разрешается оспорить в кредитном бюро.

- Своевременно вносить платежи по кредитам. Даже если требуются минимальные платежи, придется вносить их на расчётный счет точно в срок. Пунктуальность в выплатах поможет улучшить кредитный рейтинг.

- Сократить общую сумму задолженности. Невозможно получить отличную кредитную оценку, если у заемщика имеются непогашенные долговые обязательства.

- Следить за использованием кредитной карты. Просрочки по карте – частая причина ухудшения результатов скоринга.

- Отказаться от увеличения кредитного лимита по карте.

- Проконсультироваться с кредитным менеджером по поводу составления графика выплаты займов.

- Произвести консолидацию долгов, если имеется несколько кредитных обязательств.

- Внимательно проверить квитанции и отчеты, связанные с выплаченными займами.

Некоторые факторы, связанные с процессом кредитования, не влияют на уровень кредитного рейтинга. Например, получение быстрых займов в небольших микрофинансовых организациях не сказывается на процессе скоринга. Это связано с тем, что многие из МФО не сообщают в кредитные бюро о сотрудничестве с заемщиком. Если кредитор продает безнадежную задолженность по долговым обязательствам в рамках быстрого кредитования, привлеченный новый участник сделки может сообщить о задолженности в кредитное бюро.

Хороший кредитный рейтинг показывает мастерство заемщика в области управления личным бюджетом. Умение правильно распоряжаться полученными взаймы средствами позволит клиенту создать отличное первое впечатление. Для кредиторов важны навыки потенциального заемщика, связанные с планированием расходов и своевременным возвращением долгов. Это делает их склонными к сотрудничеству с благонадежными клиентами. В конечном счете именно наличие оптимального кредитного рейтинга имеет решающее значение для получения выгодных займов.